こんにちは、のこりんです。

株式投資をはじめたての頃や今まで国内株しか取引きしておらず、米国株をどうはじめたらいいのか、よくわからないと言う方も多いのではないでしょうか?

2020年3月頃の私がまさしくそうだったのですが、英語出来ないし、米国にはどんな銘柄があるのか分からないからとっつきにくいなぁ~っと考えていました。

しかし、今回紹介する「バカでも稼げる「米国株」高配当投資」と「お金が増える 米国株超楽ちん投資術」の2冊の本を読むことで、今まで抱えていた不安や悩みは無くなり、無事に米国株デビューをすることが出来ました!!

あ、最初に言うと購入する際に一切英語は使いません。

個人的にはスターバックスで飲み物を注文するより簡単だと思っています。

スターバックスって何であんなに注文する際にドキドキするんだろう・・・

はぁ!!話が脱線してしまいましたねw

この記事では何故この2冊をおすすめするのかを具体的に取り上げて解説をしていきます。

米国株に興味があるがまだ始められず悩んでいる方、投資初心者の方には参考になる内容だと思いますので、是非読んでみてください。

ただ、本書はどちらも短期的に億万長者になる方法を紹介しているものではなく、長期投資で資産形成する方法を紹介しています。そのためとても再現性が高い内容だと私は思いました。

バカでも稼げる「米国株」高配当投資 レビュー

まずはじめに「バカでも稼げる「米国株」高配当投資」についてレビューしたいと思います。

まずタイトルのインパクトが凄いですよね!

バカでも稼げるって・・本を買ってくれる人をバカ呼ばわりって思うかもしれませんが、これは誰にでも理解でき再現性の高い投資手法を紹介するよっていう意味で表現しているのでご安心ください。

そんな歯に衣着せぬ物言いをするバフェット太郎さんって、どんな人なのかと気になる人もいると思うので少し紹介したいと思います。

バフェット太郎ってどんな人なのか?

本書の背表紙にも書かれていますが、日本一アンチの多い米国株のブロガーとして有名で本書の著者になります。

投資本としては異例のロングヒットとなっており、発行部数は5万部を突破しています。

最近ではYouTube大学の中田敦彦さん(オリエンタルラジオの敦ちゃん)の動画でも紹介されて絶賛されていました。

当のバフェット太郎さんも2020年3月頃よりYouTuberとして経済や投資などのニュースを分かりやすくアニメーションで情報発信をし、2021年1月現在で26.7万人のチャンネル登録者数を誇っています。

また、米国の伝説の投資家で知られるウォーレン・バフェット氏のような堅実な投資手法などをリスペクトしていることから本ペンネームになっていると考えられます。

本書の概要(おすすめする理由)

本の内容としては、なぜ米国株に投資すべきなのかその理由が過去の株価指数や米国企業の実績から論理的に述べられています。また、メリットだけでは無く見落とされがちなリスクについてもしっかりと書かれており、米国株投資をしようと考えている方には有益な1冊になっています。

そして私的にこの本をおすすめしたいと思った理由としては、以下内容がとても分かりやすく書かれているためです。

- 日本株ではなく米国株に投資すべき理由

- 米国株の特徴

- バフェット太郎さんの運用方針

それでは各項目について、順々に書いていきます。

日本株ではなく米国株に投資すべき理由

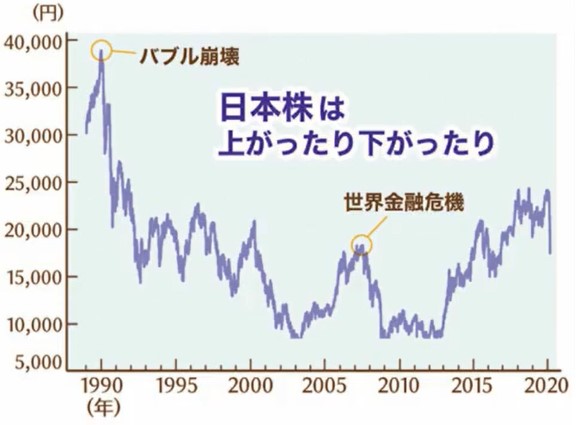

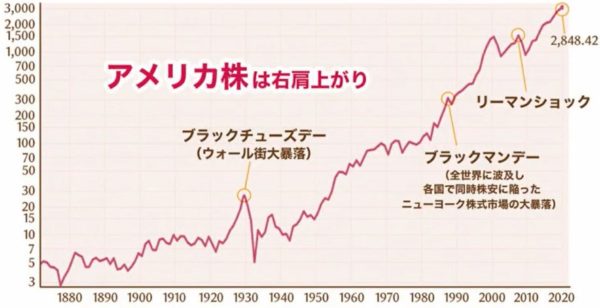

これは日本「日経平均」と米国「S&P500」の株価指数を見比べて頂ければ一目瞭然だと思うので、以下のグラフを見てみてください。

日経平均株価のグラフ

出典:朝日新聞2020年3月14日「主要な経済危機と日経平均株価の推移」

米国のS&P500株価指数のグラフ

出典:S&P500 Historical Prices

日経平均株価はバブル時に約4万円の高値を記録しましたが、それ以降は高値を更新することなく上がったり下がったりを繰り返しています。

一方で米国の主要企業500社で構成されるS&P500指数はリーマンショックといった数々の金融危機があっても右肩上がりの成長を続けいる。

そのことより、日本株ではなく米国株に投資すべきと言われています。

これはバフェット太郎さん的には、米国株を買うのはガラケーからスマホに乗り換えるぐらい当然の流れとも表現されていました。

米国株の特徴

日本企業に投資したことがある方やニュースを見た方であれば、心当たりがあるかもしれませんが、日本の企業は株主に対しても連帯責任が強いです。

具体的に言うと営業利益が下がったら、株主優待の廃止・縮小、配当金の減配・無配を平気で実施します。景気が悪いので仕方ないでしょっと言った風に・・

しかし、米国企業はそうではなく減配や無配を実施するということは、イコール経営者として失格であるという烙印を押されてしまうので、安易に実施されないといったことが書かれていました。

つまり、米国は日本とは違い株主重視の国ということですね。

本来はそうあるべきだと思いますが・・

また、これを示すように連続増配をおこなっている企業の数でも述べられていました。

25年以上連続して配当金を増配している企業が日本、米国でどれぐらいあると思いますか?

日本では花王の1社のみに対し、米国では100社以上もあるんです。

この数値からも米国は株主還元の強いという特徴が分かると思います。

バフェット太郎さんの運用方針

米国の超大手の連続増配をしている企業かつ高配当の10銘柄に均等分散投資をし、配当金を再投資し続ける投資手法が紹介されていました。

何故10銘柄かというと少なすぎるとリスク分散ができない。

しかし、多すぎると管理ができないので適度な銘柄数は10銘柄程度と言われていました。

この投資法は確かに再現性が高く負けにくい投資方だとは思いますが、すぐにお金持ちになるというよりかは、長期的にみて裕福になる投資方だと感じました。

また、この投資を実践するにあたり、認識しておきたいのが配当を受け取る=税金分が引かれてしまうので、税金分の投資効率が下がってしまうことは理解した方がいいと思います。

しかし、それでもバフェット太郎さんは米国株は右肩上がりで成長するので、配当金を再投資する方法をおすすめしています。

ここでは細かくは紹介出来ないのですが、とても有益な情報が載っている書籍だと私は感じました。また、漫画以外に本を読んだことがないという方でも読みやすい内容だと思うので、まずはじめにこの本を読んでみることをおすすめします。

お金が増える 米国株超楽ちん投資術 レビュー

たぱぞうさんの本は体系的にまとまっており、とても分かりやすいです。

また、たぱぞうさんの投資経験が具体的に書かれているので1投資家として参考になる点がいくつもありました。

そしてなによりタイトルに書いたる通り、インデクス投資やETFといった金融商品で投資をする方法が紹介されており、知識がない人でも淡々と投資ができる楽ちんな投資術を紹介されています。

たぱぞうさんってどんな人なのか?

カリスマ米国株投資ブロガーとして活躍され可愛らしいゾウのアイコンが特徴の方です。

また、本書にも書かれているのですが、ご家族が株などをやられていたので、株に関する抵抗などは無く社会人になってはじめて貰った給料をすべて日本株に投資したり、ナンピン買い(下がったら買います投資手法)などリスクが高い投資を行っていたそうです。

しかし、ある時米国株の優位性に気づき米国株投資をはじめられたそうです。投資歴でいうと20年以上もある大ベテランで分かりやすく、ブログで米国株について記事を書かれている方です。

本書の概要(おすすめする理由)

たぱぞうさんが実際に投資されていた内容などが詳しく書かれており、その投資を振り返って客観的に述べられているので、投資初心者にはとても勉強にもなります。

また、米国株について体系的に書かれているのですが、私がこの本をおすすめしたいと思った理由としては、以下内容がとても分かりやすく書かれているためです。

- たぱぞうさんの今までの投資履歴や考えが分かる

- 日本株ではなく米国株に投資すべき理由

- どのような銘柄を買えばいいのか

それでは各項目について、順々に書いていきます。

たぱぞうさんの今までの投資履歴や考えが分かる

たぱぞうさんがどんな人かで少し書きましたが、数千円で有名投資ブロガーの方の投資経歴や考え方が知れます。これは自己投資分野になるとは思いますがコスパ最強だと私は考えています。本書に限らず・・

ただ、20年という長期の投資経歴がぎゅっとこの1冊に詰まっているので参考になる情報が色々と書かれています。日本株に投資からはじめて米国株にシフトする経緯だったり、考えが書かれているので本記事の読者にはぴったりです。

日本株ではなく米国株に投資すべき理

たばぞうさんは米国株に投資する理由として大きく2つあげています。

- 人口が増加しており、消費成長国であること

- 投資に関する法整備がなされていること

日本は人口が減少しており、少子高齢化が進み消費も低下しています。

最低限の投資に関する法整備はされていますが、一度上場をしてしまえば余程のことが無い限り株式市場から退場させられることはありません。そのため東証一部企業数は増加していますが、競争力が低下した企業も残り続けているので株式市場の新陳代謝も起きずいつまでたっても上がりません。

一方米国企業は厳しい上場基準を満たし、上場出来てもその基準から外れれば上場停止になります。上場を維持するため米国企業は必死に利益を生み出そうとし、それに伴い株式市場は活性化され自然と株価は上がるということが述べられています。

どのような銘柄を買えばいいのか

本書の後半部分では個別株がいいのか、インデックスやETFにすればいいのかが書かれています。

基本は個別株ではなく、S&P500に連動するインデクスやETFがおすすめされており、具体的な銘柄まで書かれていました。

また、年代別のポートフォリオとして20代だったらリスクを多めに取り、株式に70%、債権に30%といった初心者ではなかなか考えられない点についても述べられています。

投資をはじめとうと考えている人には、とても役立つ情報が体系的にまとめられている1冊です。

何故この2冊をおすすめするのか

書店やAmazonなどを見ると星の数ほど株に関する書籍が出てくると思います。

その中から何故この2冊をおすすめするかというと・・・

初心者向けに書かれており、とても読みやすく米国株投資のメリットや投資方法を解説しているためです。

株というとよくわからない用語や指数がいくつも出てきて難しくて理解出来ないという経験をした方もいると思います。本書ではできるだけ分かりやすく表現されていますし、それぞれの著者がどの様に投資を行ってきたかといったことが赤裸々にとても参考になります。

また、2つおすすめする理由としては、どちらの本も読んで欲しいからです。

株の本に限らず、試験勉強の参考書も何冊もやると共有項目があることに気づくと思います。それは個人の主観に囚われていない本質の内容だと私は感じているので、是非皆さん自身にも実際に感じ取って理解して欲しいと考えています。

なので、2冊の本をおすすめさせて頂きました。

感想

なぜ米国株に投資するかという内容については、バフェット太郎さんもぱたぞうさんも凄く似たことを書いています。また、バフェット太郎さんの方がより堅実な投資だと個人的には思いますが、各個別銘柄を調べて投資するなど少し知識は必要ではないかと私は感じました。

最初の10銘柄を決めてしまえば機械的に投資するだけなので、難しくは無いのですが。

一方のぱたぞうさんは個別株よりかはインデックスやETFをおすすめしており、本のタイトル通り超楽ちん投資術と言えると思います。

個人的にはただETFだけを積み立てるだけの投資はつまらないので、個別株にも投資していきたいと考えているので私的には両方を組み合わせた感じで投資が出来たらと考え実践しています。

本書籍を読んだことがない方・ある方でそれぞれ意見があると思いますので、是非コメントで教えて頂けると嬉しいです。

最後まで読んで頂きありがとう御座いました。

コメント