はじめての確定申告で「配当金控除」や「外国税額控除」をして節税をしようと思い色々とネット検索をしが・・・難しい用語が書かれたページばかりでよく分からず頭を抱えた人も多いのではないでしょうか?

実際私は令和2年にはじめて「配当金控除」と「外国税額控除」を申告したのですが、最初は全然分からず頭を抱えて悩んだ一人でしたw

そんな経験から、はじめて確定申告をされる方や税制の知識が無い方でも誰にでも分かる記事を目指し本記事を書きました!!

本記事の手順に沿って申告頂ければ「配当金控除」や「外国税額控除」を申告することが出来ます。

また、申告するにあたり注意点や合わせて申告をすることでさらに節税ができる方法も紹介します。

自分の資産を守りたいと考えている人にとっては有益な情報だと思いますので、最後までお付き合いください。

確定申告をする期間

まずはじめに確認しておきたいのが申告する期間です。

確定申告は毎年2月16日~3月15日までとなっているので、直前になって慌てることが無いように余裕をもって申告をしましょう。

確定申告の期間:2月16日~3月15日

確定申告で配当控除と外国税額控除をする流れ

それでは早速確定申告をしていきましょう!!

っといきたいところなのですが、まずは全体像を把握しましょう!

流れとしては大きく分けると1~3の通りになっています。

- 源泉徴収票の情報を入力

- 配当所得の情報を入力

- 外国税額控除の情報を入力

1~3をすることで還付金が確定し、いくら返金して貰えるのかサイト上で確認することが出来ます。

準備する書類

- 源泉徴収票

- 特定口座年間取引報告書

- 身分証明書(運転免許証やマイナンバーカード・通知カード等)

源泉徴収票は働いている会社から頂いていると思います。

特定口座年間取引報告書は自身が利用している証券会社から送られてきていると思うので証券サイトにログインをし、お知らせなどを確認してみましょう。

マイナンバーカード(通知カード)や運転免許証といった身分証明書は確定申告の入力時には不要ですが、書類を提出する際に必要になります。

確定申告で配当金控除および外国税額控除を申告する方法

以下の操作は「配当金控除」と「外国税額控除」の確定申告方法になります。

また、説明に使用している画面はPC上のものとなりますので、スマホ画面とは一部レイアウトが異なる箇所もあるかもしれないのでご了承ください。(基本同じですが比較検証まではおこなっていないため)

確定申告という言葉で潜入的に難しいと感じている人も居るかもしれませんが、以下の通り進めて頂ければ申告出来ちゃうので安心してください。

それでは早速操作画面を見て行きましょう!

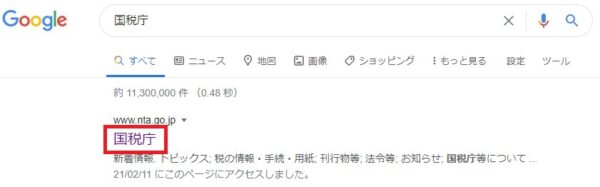

1、ブラウザの検索ボックスに「国税庁」と入力し検索し、表示された赤枠「国税庁」をクリック

2、国税庁のホームページに遷移するので、右側の赤枠「確定申告特集」のリンクをクリック

3、確定申告特集のページに遷移するので赤枠「確定申告書等の作成はこちら」をクリック

4、確定申告書等作成コーナーのページに遷移するので、申告書等を作成するという項目下部の赤枠「作成開始」をクリック

5、税務署への提出方法の選択するページに遷移するので任意の方法を選択(ここでは赤枠「印刷して提出」をクリック)

6、申告書を印刷する際の推奨環境の情報が表示されるので確認し、問題が無ければ一番下の右側にある「利用規約に同意して次へ」をクリック

7、申告する年度を選ぶ画面に遷移をするので、赤枠「令和2年分の申告書等の作成」をクリック

※今年が令和3年なので去年の令和2年分を申告します。

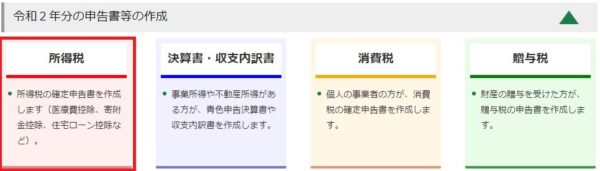

8、令和2年分の申告書等の作成を選択すると以下の通り、○○税といった項目が新たに表示されるので赤枠「所得税」をクリック

9、申告書の作成画面に遷移するので、赤枠「作成開始」をクリック

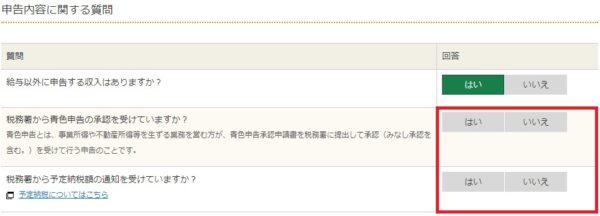

10、自身の生年月日を赤枠で選択し、右下の質問赤枠に回答します。

今回は給与以外の配当所得を申告するので赤枠「はい」をクリック

11、[給与以外に申告する収入はありますか]の質問に対し、「はい」を選択すると追加で下2つ質問が表示されるので赤枠で回答します。基本は「いいえ」だと思います。回答後、下部に「次へ進む」というボタンがあるのでクリック

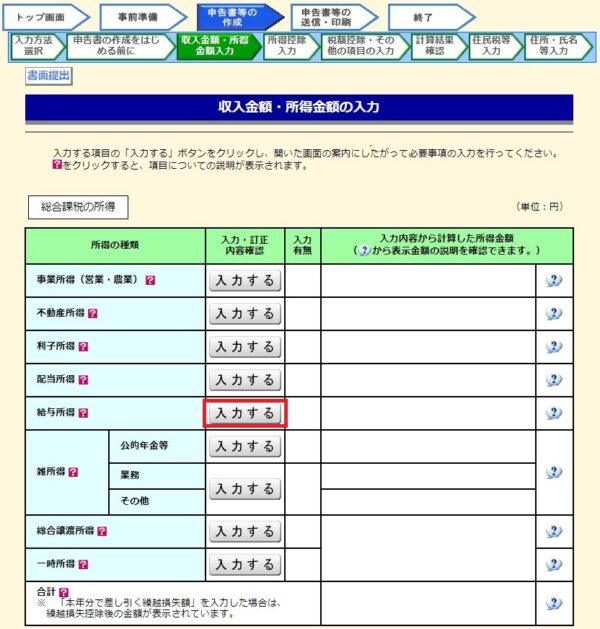

12、[収入金額・所得金額の入力]の画面に遷移します。

多くの入力項目があり、うわぁって思うかもしれませんが、入力するのは一部だけなので安心してください。

まず、自身の給与所得を入力するために、総合課税の所得の[給与所得]の赤枠「入力する」をクリック

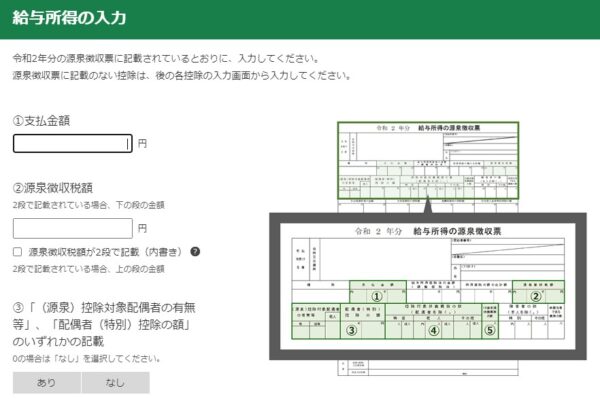

13、源泉徴収票の情報を入力していくことになります。

基本、源泉徴収票は会社からは紙やPDFなどの電子データ媒体で貰っていると思うので、[給与等の支払者から交付された「xmlデータ」をお持ちですか。]は「いいえ」を選択しています。

また、[年末調整済み] or [年末調整済みでない]の違いで選択する「入力する」ボタンが異なります。

サラリーマンであれば会社が申告してくれるので[書面で交付された年末調整済みの源泉徴収票の入力]の項目の赤枠「入力する」をクリック

14、給与所得の入力をします。

画面の右側に源泉徴収票のどの箇所の金額を入れればいいのか、分かりやすく番号で紐づけて説明があるので、その通りに入力を進めてください。全ての入力が完了したら「入力内容の確認」をクリック

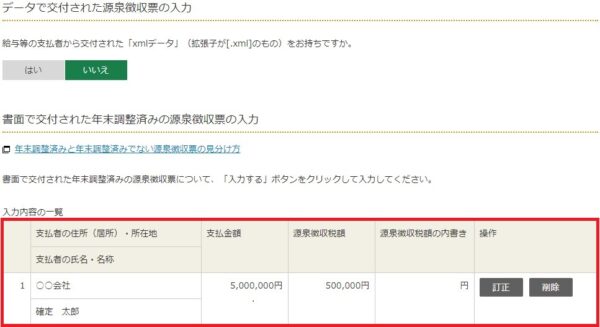

15、先ほど入力した内容が赤枠に反映されているので間違いがないことを確認し、ページ下部の「次に進む」をクリック

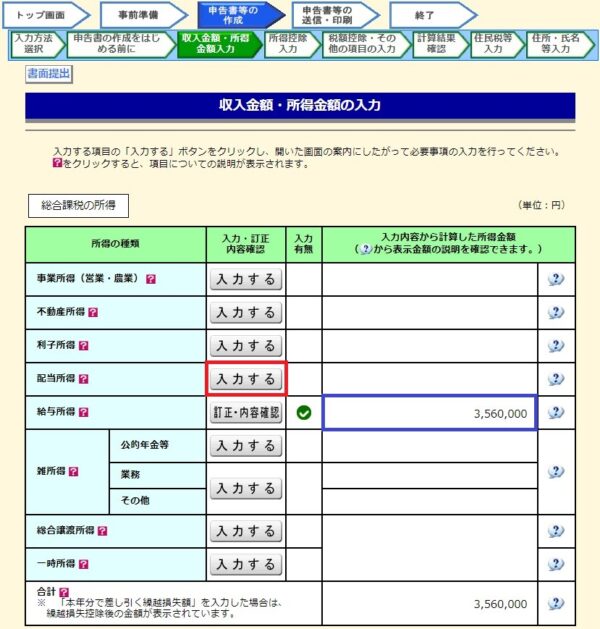

16、[収入金額・所得金額の入力]の画面に戻ります。

先ほどの入力内容から計算された給与所得の金額が青枠に反映されています。

17、[金融・証券税制(入力項目の選択)]の画面に遷移します。

まず、[1 配当所得の課税方法の選択]で赤枠「総合課税」をクリック

続いて[2 株式売却・配当・利子等の入力]の赤枠「特定口座年間取引報告書の内容を入力する」をクリック

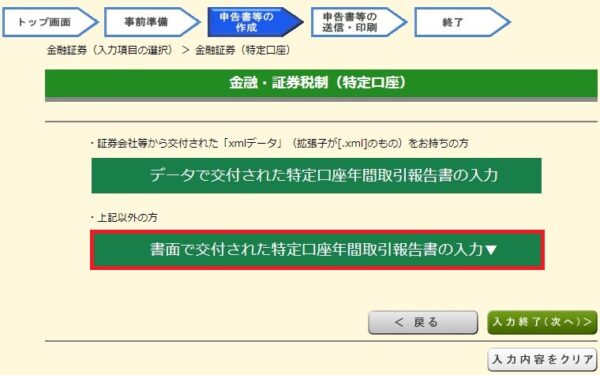

18、特定口座年間取引報告書の入力の選択を求められるので、赤枠「書面で交付された特定口座年間取引報告書の入力」をクリック

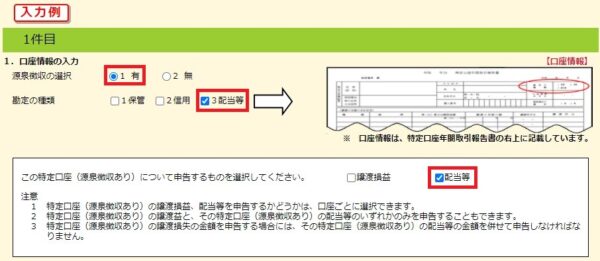

19、[1.口座情報の入力]でご自身の口座情報を選択します。

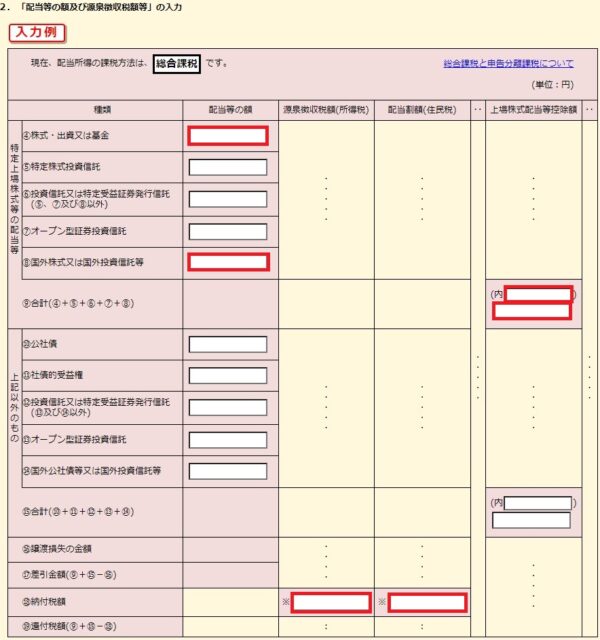

20、[2.配当等の額及び源泉徴収税額等の入力]をします。

特定口座年間取引報告書を見て該当する項目に値を入れて頂ければ大丈夫です。

おそらく赤枠が該当すると思います。

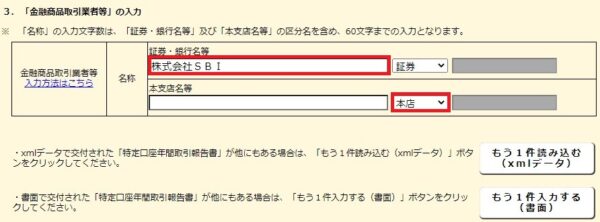

21、[3.金融商品取引業者等の入力]をします。

ネット証券が多いと思いますので、特定口座年間取引報告書を頂いた証券会社名を赤枠に入力し、プルダウンで区分を選択します。なお、ネット証券の場合、皆さん本店だと思いますので下の[本支店名当]は入力せず、横のブルダウンだけ、本店を選びましょう。

22、下の画像の様に入力した数値が反映されていることを確認し、赤枠「入力終了(次へ)」をクリック

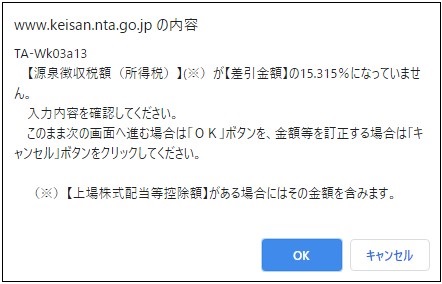

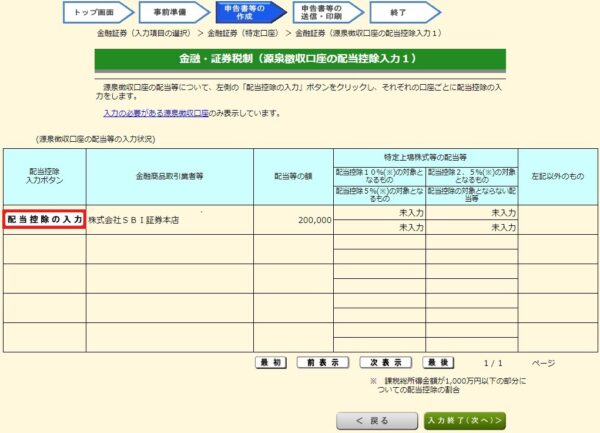

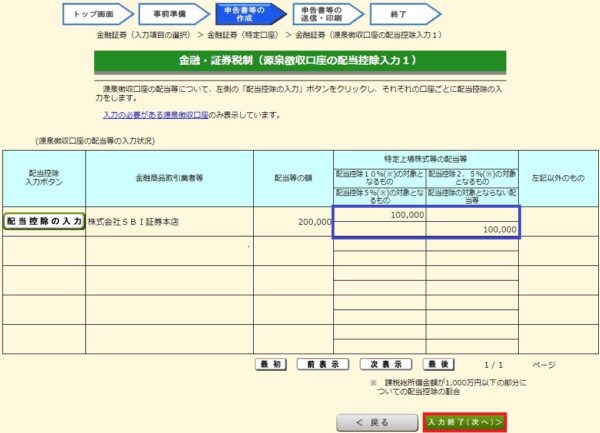

23、[金融・証券税制(源泉徴収口座の配当控除入力1)]の画面に遷移するので、赤枠「配当控除の入力」をクリック

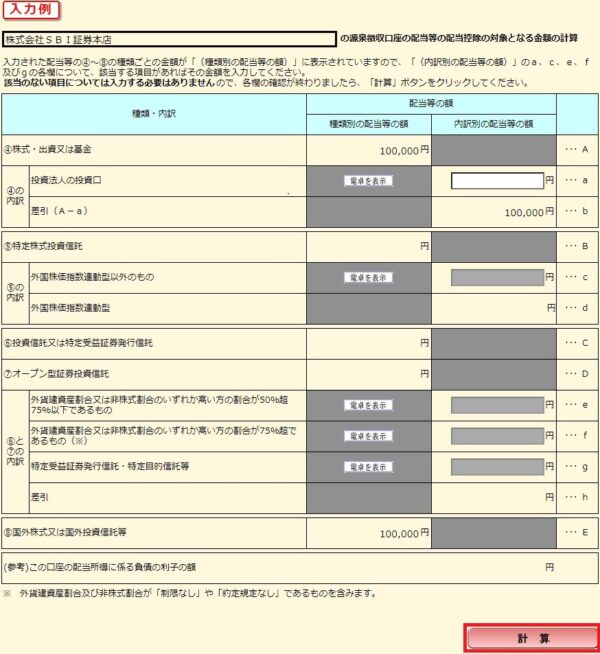

24、年間取引報告書を確認し、以下画面の空白に該当する項目があれば入力します。無ければ赤枠「計算」をクリック

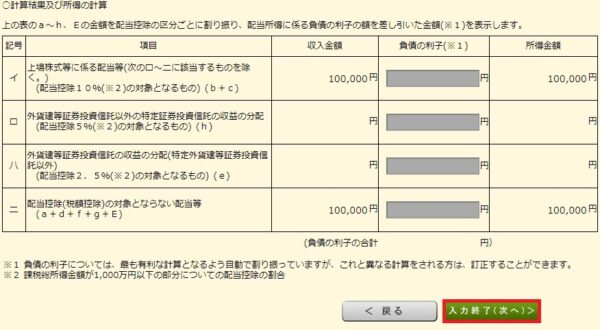

25、計算結果が以下のように表示されるので確認し、赤枠「入力終了(次へ)」をクリック

26、[金融・証券税制(源泉徴収口座の配当控除入力1)]の画面に戻ります。

青枠で囲った所が未記入から計算された金額に変わったことを確認し、赤枠「入力終了(次へ)」をクリック

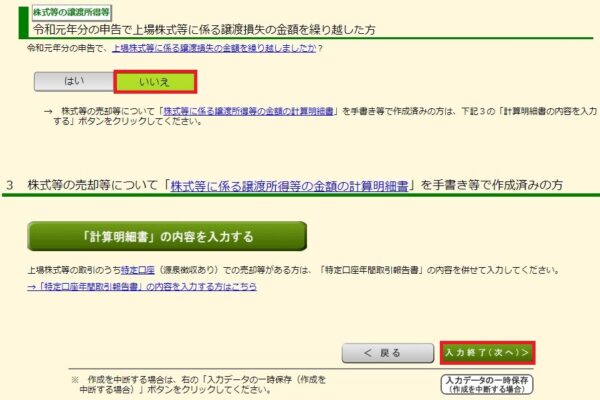

27、[金融・証券税制(入力項目の選択)]の画面に戻るので、[令和元年分の申告で上場株式等に係る譲渡損失の金額を繰り越した方]の項目で赤枠「いいえ」をクリックし、赤枠「入力終了(次へ)」をクリック

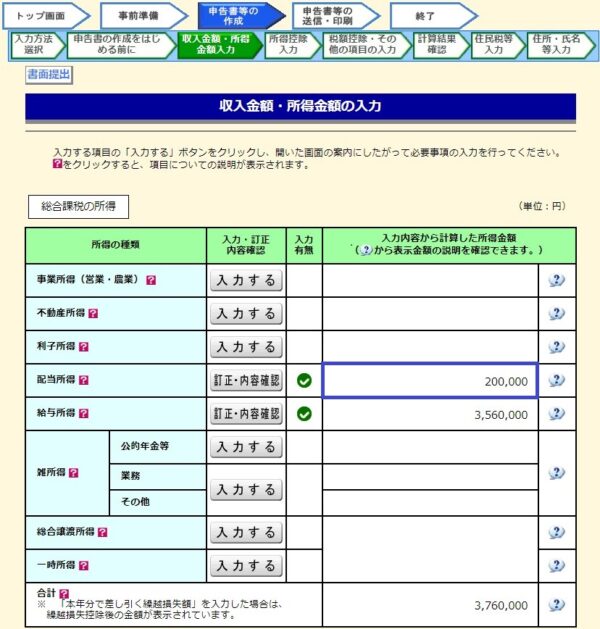

28、[収入金額・所得金額の入力]画面に戻ります。

先ほどの入力内容から計算された配当所得の金額が青枠に反映されたのを確認し、画面下部の「入力終了(次へ)」をクリック

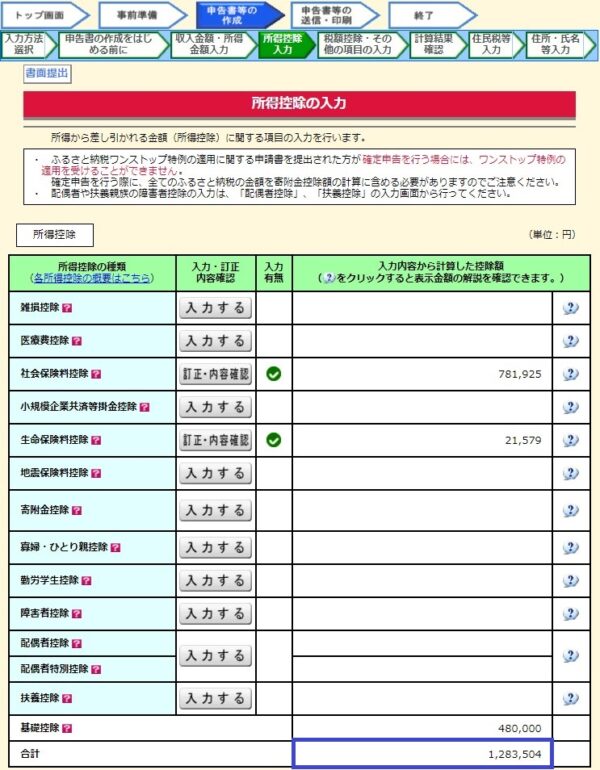

29、[所得控除の入力]の画面に遷移します。

人によっては既に入力されて表示されている項目もあるかもしれません。

これは一番最初に入力した源泉徴収票の情報が反映しているためです。

そのため確認だけして次のページにいきましょう!

30、[税額控除・その他の項目の入力]の画面に遷移します。

ここでは外国税額控除の入力をしますので、[外国税額控除等]の赤枠「入力する」をクリック

31、[外国税額控除の入力]の画面に遷移します。

赤枠「財国税額控除の計算がお済みでない方」を選択

[1 本年中に納付する外国所属税額]を入力していきます。

以下赤枠で囲ってある内容を参考に入力してください。

| 項目名 | 入力する内容 | 備考 |

| 国名 | ご自身が投資している国名 | 任意 |

| 源泉・申告(賦課)の区分 | 源泉 | 固定 |

| 所得の種別 | 配当等 | 固定 |

| 所得の計算期間 | 令和2 1月1日~12月31日 | 日付は1月1日~12月31日で固定 |

| 税種目 | 源泉所得税 | 固定 |

| 納付確定日 | 令和2 12月31日 | 日付は12月31日で固定 |

| 納付日 | 令和2 12月31日 | 日付は12月31日で固定 |

| 相手国での課税標準 | 受取った配当金額を入力 | 特定口座年間取引報告書を参照 |

| 左に関わる外国所得税額 | 外国税を入力 | 特定口座年間取引報告書を参照 |

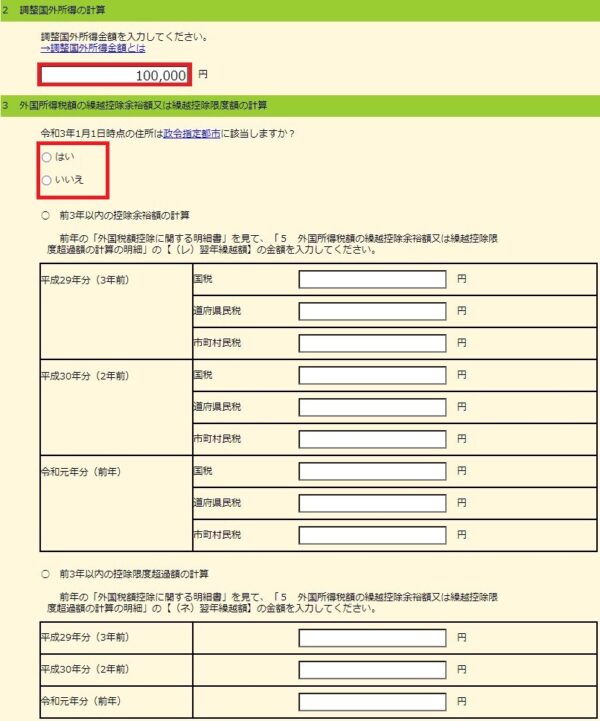

32、[調整国外所得の計算]は基本受取った配当額の金額を入力して頂ければ問題ありません。

[外国所得税額の繰越控除余裕額又は繰越控除限度額の計算]は繰越申告をしない人は赤枠の政令指定都市に該当するかを選択して頂くだけで問題ありません。

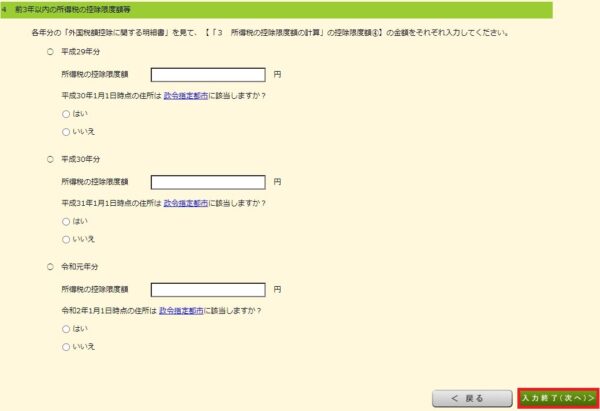

33、[4 前3年以内の所得税の控除限度額等]も繰越で申告する人以外関係ないので、入力せずに赤枠「入力終了(次へ)」をクリック

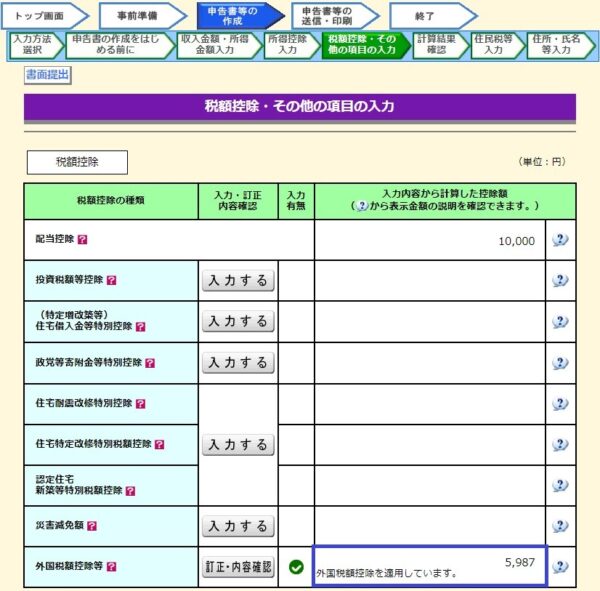

34、[税額控除・その他の項目の入力]の画面に戻ります。

[外国税額控除等]の横の青枠に値が入っていることを確認し、画面下部の「入力終了(次へ)」をクリック

35、[計算結果確認]の画面に遷移します。

この画面では今まで入力した数値が表示されます。そして青枠「還付される金額は○○円です」と表示されているかと思います。

これは今まで入力した情報をもとに、どれだけ還付されるかが計算されて表示されます。

これでほぼほど確定申告の入力は完了となります。お疲れ様でした。

次のページ以降では、振込先の口座やお住いの住所など一般的な内容を入力するので以降は割愛させて頂きます。

なお、還付金は申請後1~2ヵ月後(e-Taxnの場合は3週間)で振込先の口座に入金されるので、あとは待つだけです。

まとめ

はじめての確定申告はいかがだったでしょうか!?

想像していたよりかは簡単だったのでしょうか。

最後におさらいすると「配当金控除」および「外国税額控除」をするには以下の順で確定申告の入力が必要でしたね!

- 源泉徴収票の情報を入力

- 配当所得の情報を入力

- 外国税額控除の情報を入力

それぞれの流れの順に沿って必要な書類の項目を入力するだけなので、最初はどこに何を入力すればいいのか迷われたかもしれませんが・・・次回からは悩まず短時間で出来ますよね。

ただ、年に一回の申告なので忘れてしまうかもしれないので、忘れそうな方は本ページをお気に入りなどにして頂けたら嬉しいです。

本記事が一人でもお役に立てたら幸いです。

最後まで読んで頂きありがとう御座いました。

コメント